インボイス制度

050-3000-0768

【受付時間】10:00~18:00(土日祝を除く)

050-3000-0768

【受付時間】10:00~18:00(土日祝を除く)

2022/11/22

2023年10月よりインボイス制度がスタートします。

この制度が始まると、「一人親方のような小さな会社や個人事業主が大変になるんだよな〜」、と認識されている方が多いと思いますが、実は一人親方や小さい個人事業主さんだけでなく、元請さんも損をする制度・法改正となっております。

メディアではインボイス制度の影響で声優さんの本名が~という個人情報保護や情報セキュリティの文脈で批判をされていますが、本当にマズイのはここではありません。(もちろん本名を出されたくない方がいることも理解できますが)

BtoB(Business to Business;企業間取引のこと)の取引が多い建設業者・建築業者間で、この制度・法改正に対して何もしないことはリスクが生じるのですが、メディアではあまり騒がれていません。

もっと具体的にご説明すると、建設・建築を業としている元請さんは、この一人親方や個人事業主さんとの契約により取引が多く(元請さんが買い手で、協力会社さんが売り手で工事という商品を販売している)、インボイス制度の適用時の影響を受けやすい対象になっています。反対に他の業界では元請さんが被る影響やリスクが少ないため、そこまで大きな問題・課題にはなっていません。建設と建築ならではの問題・課題と言っても過言ではありません。

本文でもご紹介しますが、制度・法改正が始まる前は良いのですが、制度が始まった後に放っておくと、元請さんが税負担する消費税分が自動的に増えることになり、キャッシュアウトしてしまいます。きちんと対策を行うことをしない会社は倒産してしまうところがあるといってもオーバーな表現ではないくらいの恐ろしい法改正です。ただ法律が変わるだけでなく放っておくと自動的に損をするので、放っておかずにきちんとした対応・対策が必要になります。

そこで、今回はインボイス制度の開始により、影響を受ける建設業・建築業の元請さん向けに、この制度の注意点などをできるだけポイントを絞って、簡単に図解をまじえながら解説させていただきます。このサイトのコラムが会計や経理をされているみなさまの準備が効率よくできるお役立ちの情報となれば幸いです。

インボイス制度の概要を簡単に解説しますと、2023年10月からスタートする法律です。インボイスとは英語で「invoice」と書き、「請求書」という意味なのですが、請求書というよりは消費税に対する(経理の方が抑えるべき)法の改正だと考えてください。

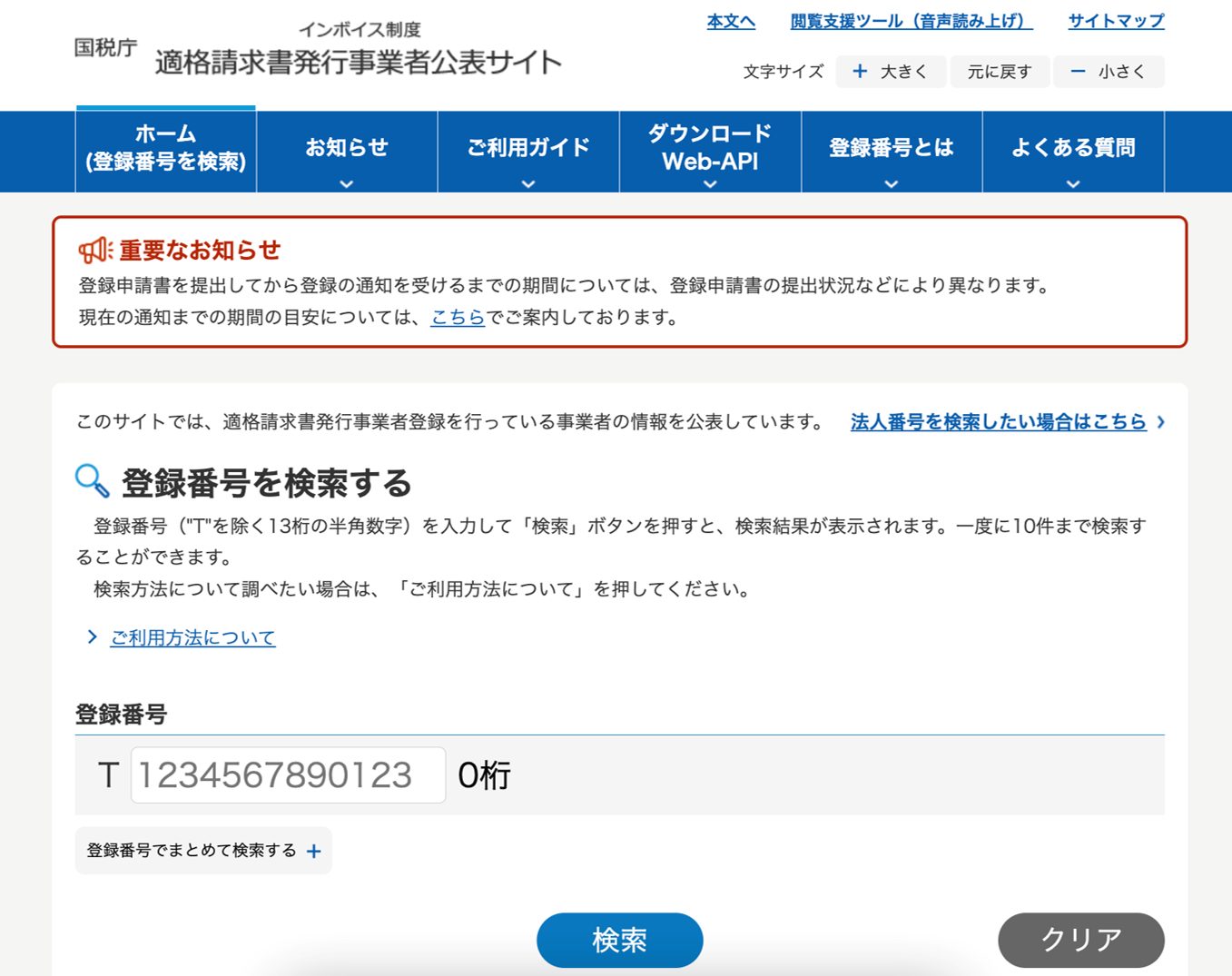

インボイス制度を国税庁に申請手続きをすると、国税庁からTから始まる13桁の適格請求書番号という、通称インボイスナンバーというものが発行されます。取引をする際に、請求書にこの手続きをして発行された適格請求書番号を記載(その他も何点か記載事項の指定あり)しないと、消費税の課税事業者としての商取引をすることが可能になります。逆に今までとは大きく変わり消費税を計算して書類を作成し保存しているだけでは税務署に指摘を受けてしまう可能性もあり注意が必要です。とにかくこの法改正は建築業・建設業の元請の経理の仕事をされる方はかなり業務が新しい対応を求められてしまいます。

インボイス制度について国税庁のサイトでは以下のように説明されています。

インボイス制度の概要について、次のとおりとなります。

- 適格請求書(インボイス)とは、

売手が買手に対して、正確な適用税率や消費税額等を伝えるものです。

具体的には、現行の「区分記載請求書」に「登録番号」、「適用税率」及び「消費税額等」の記載が追加された書類やデータをいいます。- インボイス制度とは、

<売手側>売手である登録事業者は、買手である取引相手・取引先(課税事業者)から求められたときは、インボイスを交付しなければなりません(また、交付したインボイスの写しを保存しておく必要があります)。<買手側>

買手は仕入税額控除の適用を受けるために、原則として、取引相手・取引先(売手)である登録事業者から交付を受けたインボイス(※)の保存等が必要となります。

(※)買手は、自らが作成した仕入明細書等のうち、一定の事項(インボイスに記載が必要な事項)が記載され取引相手・取引先の確認を受けたものを保存することで、仕入税額控除の適用を受けることもできます。インボイス制度の基本的な内容をお知りになりたい方は以下のリーフレット等をご覧ください。

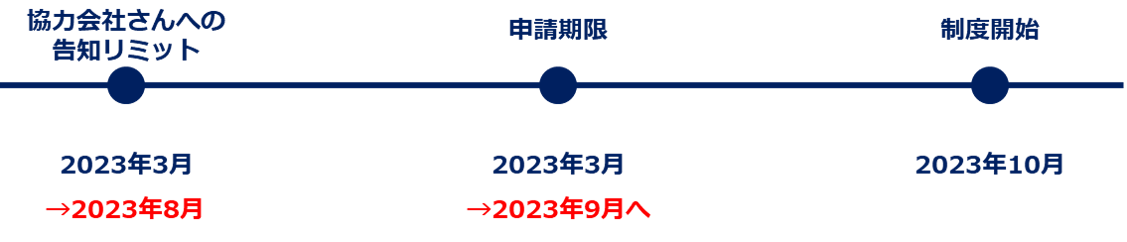

インボイス制度の申請期限(申請書の届出・提出期間)は、2022年10月1日よりスタートしておりまして、期限が今年の3月31日までの6か月間の期間でした。しかし2022年末に発表をされた2023年の税制大綱の中で、このインボイス制度への申請期限(申請書の届出・提出期間)が9月30日まで期間延長となりました。延期となっていることから、まだ制度への準備ができていない方は猶予がありますので、ぜひ制度を理解し、正しい基礎知識を身につけるところからスタートしてください。

2023年10月からスタートするインボイス制度の正しい基礎知識を身につけるためにまずは、消費税のことを理解する必要があります。

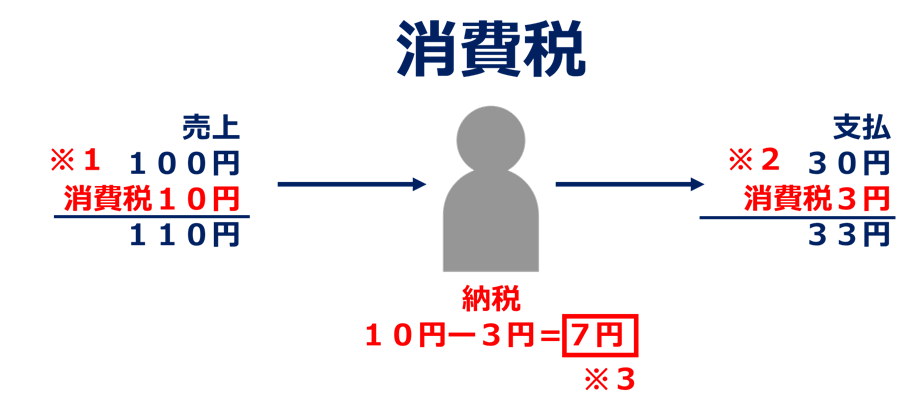

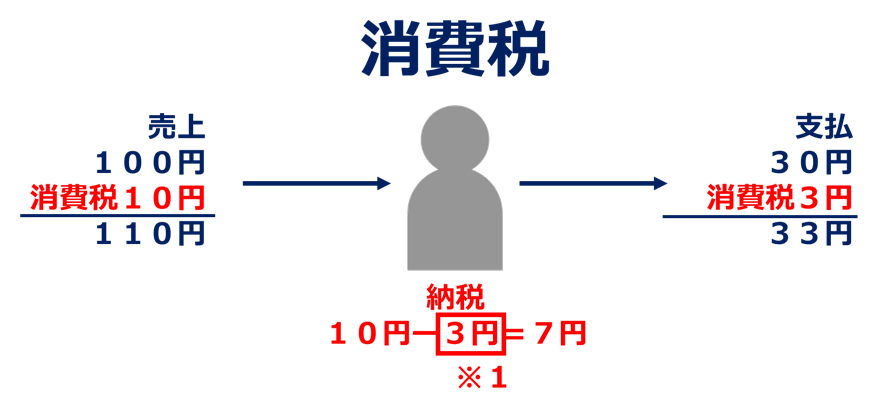

ある会社で生じた売上高が、100円+消費税10円だったとします。

この際、消費税の10円(※1)は預かっておき、後で納税することになります。

またある会社の支払に、30円+消費税3円だったとして、

先ほどの売上高の際に預かった10円の消費税から、ここで使った3円の消費税(※2)を差し引いた分を納税すれば良いというのが消費税のルールです。

下図では実際は7円を納税すれば良いということになります。(※3)

この差し引きできる消費税(※2)のことを、「仕入れ税額控除」といいます。

これは、「仕入れ」の際に「税額」が「控除」されるという、もう訳の分からない単語ですが、難しく感じてしまう方は、「差し引きできる消費税」とだけ覚えておいてください。

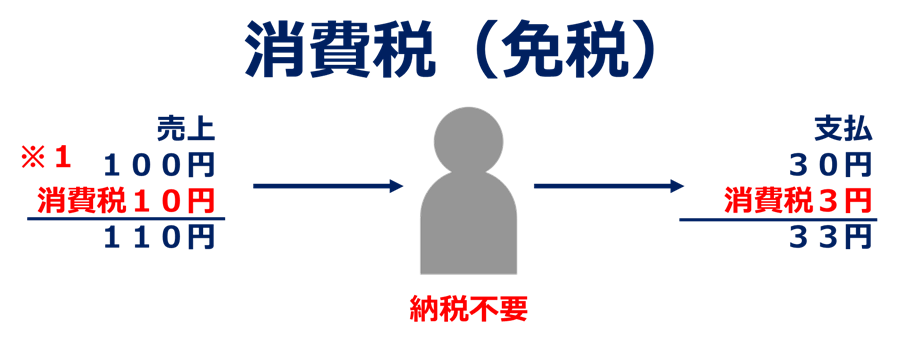

この消費税のルールから外れる事業者が存在します。それが免税事業者です。

読んで字のごとく、消費税の納税が免税されている事業者です。

免税2年前の年商が1,000万円未満の事業者であれば、原則として消費税の納税そのものが免除されるのです。

一人親方や法人化されずに個人事業主としてされている方は、この消費税のルールから外れる免税事業者であるケースが多いです。

ちなみに法人でも免税事業者もいらっしゃいますし、個人事業主でも課税事業主もいらっしゃるので、法人の事業者か、個人の事業者かはこの免税事業においては関係ありません。

下の図の※1で預かった10円は本来は後で納税の必要があるのですが、免税事業者はこの10円を納税することなく手にすることができるのです。実際には、30円+消費税3円の支払の際に3円を納税していることになるので、7円を納税せずにポケットインできる制度です。

これは違法ではなく、法律で認められた制度です。

国から消費税を支払うことの免罪符を与える(与えられた)事業者なので、「免税事業者」と呼ぶのです

建設業・建築業は外注比率も高く(売上の1/3ほどが一人親方や職人さんへの外注費)、その外注先、取引先にこの免税事業者の方が多いという特徴があるため、他の業界と比較してかなりインボイス制度の動向影響を受けるのです。

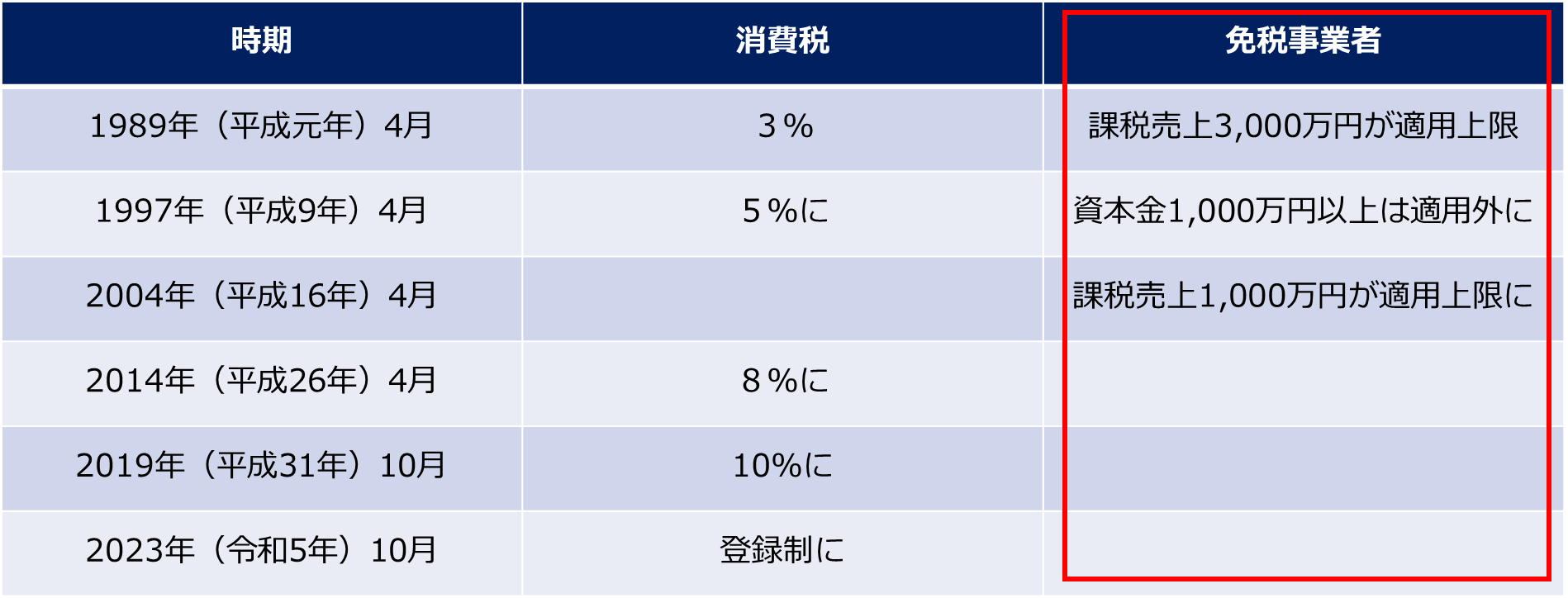

日本で初めて消費税が導入されたのは1989年でした。これまでは消費税が日本にはありませんでした。導入さらたタイミングでの税率は3%。1997年に税率5%になり、2014年に税率8%、2019年には税率10%と増税されてきました。この流れでさらに今後、増税があるかもしれませんね。

1989年の消費税が開始されるタイミングで、小さな事業者さんには税負担が大きいということで、年間課税売上が3,000万円未満の事業者さんには、「免税事業者」という特権を国が与えたのです。

下の図の消費税の変遷をご確認ください。

そして、免税事業者の条件が3,000万円から、現在では1,000万円に下がり、今回はこの免税事業者をなくしてしまおう、というのがインボイス制度の目的です。

またこれまで免税事業者ではない課税事業者さんも、このインボイス制度に申請をしていないと消費税の取り扱いができなくなります。なので、消費税が申告・登録制になると理解していただいても相違はありません。

今まで消費税を納税していない免税事業者に課税をすれば良い(インボイス制度の登録を必須にすれば良い)だけなのですが、実はこのインボイス制度には盲点がありまして、「インボイス制度に申請しない」というのが許されています。

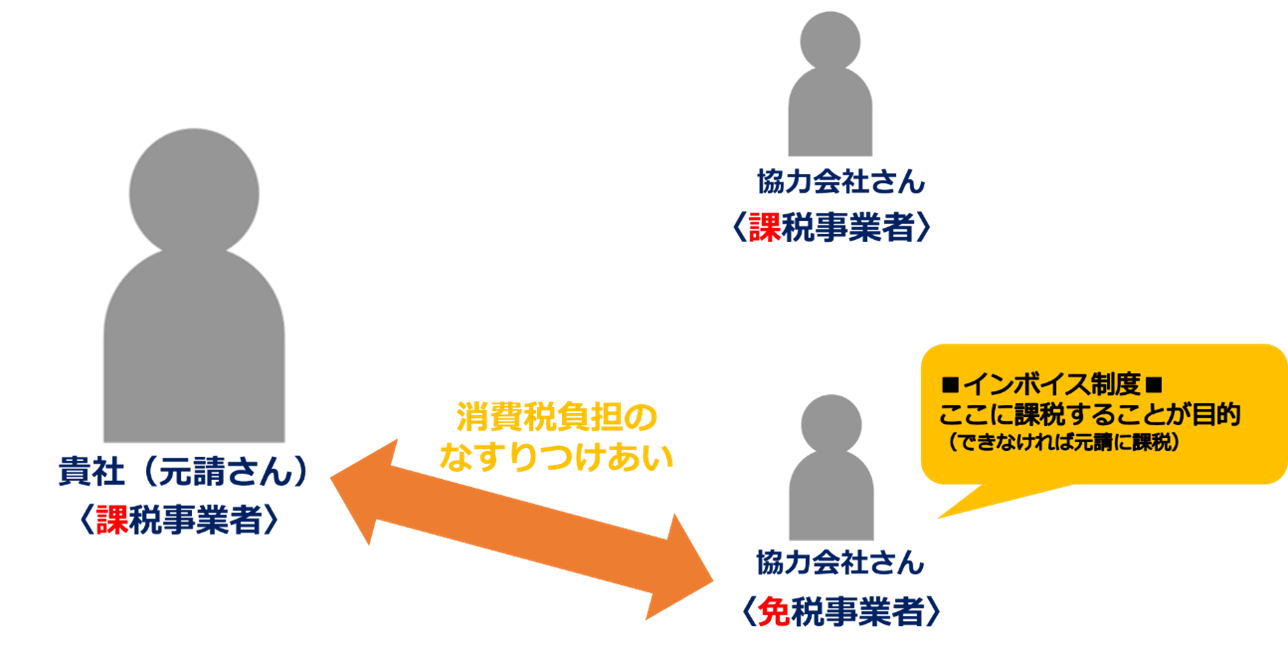

建築業・建設業ではこの「インボイス制度に申請しない」下請さんに対してどう取り扱うか?で元請さんに損失が出てしまいます。

あらためて今回のインボイス制度の目的は、これまでの免税事業者に課税をするのが目的ですが、もしこれまでに課税をしていない免税事業者さんに課税できない場合は、その取引先(元請けさん)から課税できれば良い!と国がて言うように理解できるのは私だけではないはずです。

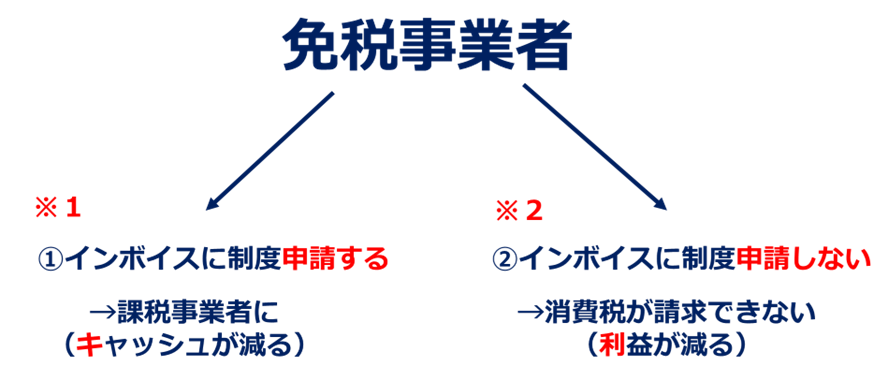

みなさんが外注・取引されている先の免税事業者さんには2つの選択肢、選び方があります。(一人親方や小さい個人事業主さんになったつもりで想像してみてください)

選択肢その1は、インボイス制度に申請して、課税事業者になる場合。

選択肢その2は、インボイス制度に申請せずに、課税事業者にならない場合。

それぞれにデメリットがあります。(メリットはあまりないのが残念です)

選択肢①を選び課税事業者になると、消費税納税をしないといけなくなるため、キャッシュが減少してしまいます。(※1)

選択肢②を選び課税事業者にならない場合は、消費税分を請求できなくなる(と一般的には言われている)ので売上や利益が減少してしまうのです。(※2)

もし元請さんが一人親方や小さな企業さんだったらどうでしょうか?どちらを選択・判断するのかを検討に検討を重ねてみても、デメリットしかありません。

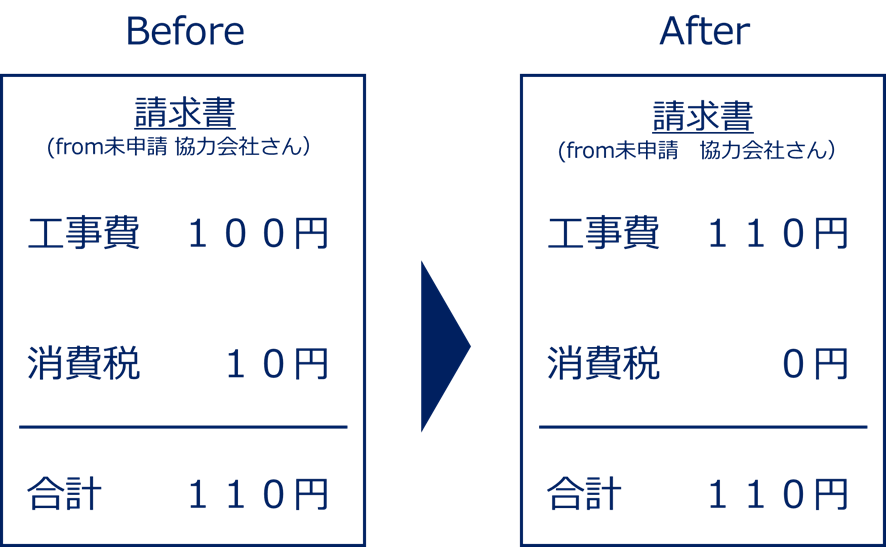

しかし実はここに1つ抜け穴が存在します。それは選択肢②の「インボイス制度に申請しない」を選びさらに、「今まで通り消費税分の金額も請求する」という選択肢③です。※具体的には下の図をご覧ください。

インボイス制度に申請していないと、「消費税分を請求できない」と思われている方が多いですが、実はその事業者さんと取引する事業者(つまりみなさま)が、インボイス制度に申請していない場合は消費税分を請求できない、というような方針を依頼していないと、この選択肢③を選択することができるのです。

上図のBeforeとAfterは協力会社さんが、同じ100円の工事費の仕事をしたとします。元請けさんからみると、今までと支払う金額が同じ(AfterもBeforeも合計は110円)です。そのため問題がないと感じてしまう方が非常に多いです。

選択肢③の処理をしてしまうと、元請さん(みなさん)の損失が確定し不利になってしまいます。

2023年10月になりインボイス制度がスタートすると、この選択肢③を選ぶ(インボイス制度に申請せず、今まで通り消費税分も請求してくる)免税事業者さんが多くなる可能性が高いと推測されます。

この選択肢③を取ることを元請さんに対して確認してくれればまだマシで、何の確認や相談もなくやってこられる免税事業者さんも少なくないと思います。

一人親方さんや小さな企業さんの気持ちを考えると、もちろん損か得かの経済合理性を優先したいのでこの選択をしていまうことは仕方がないとも言えますが・・・

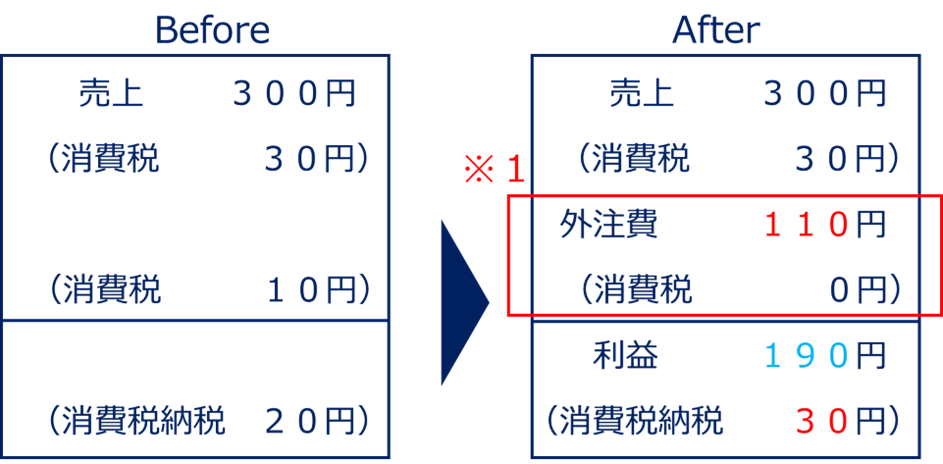

そもそも先ほどのケースでなぜ元請さんが損をしてしまうのか?

その理由をご説明します。

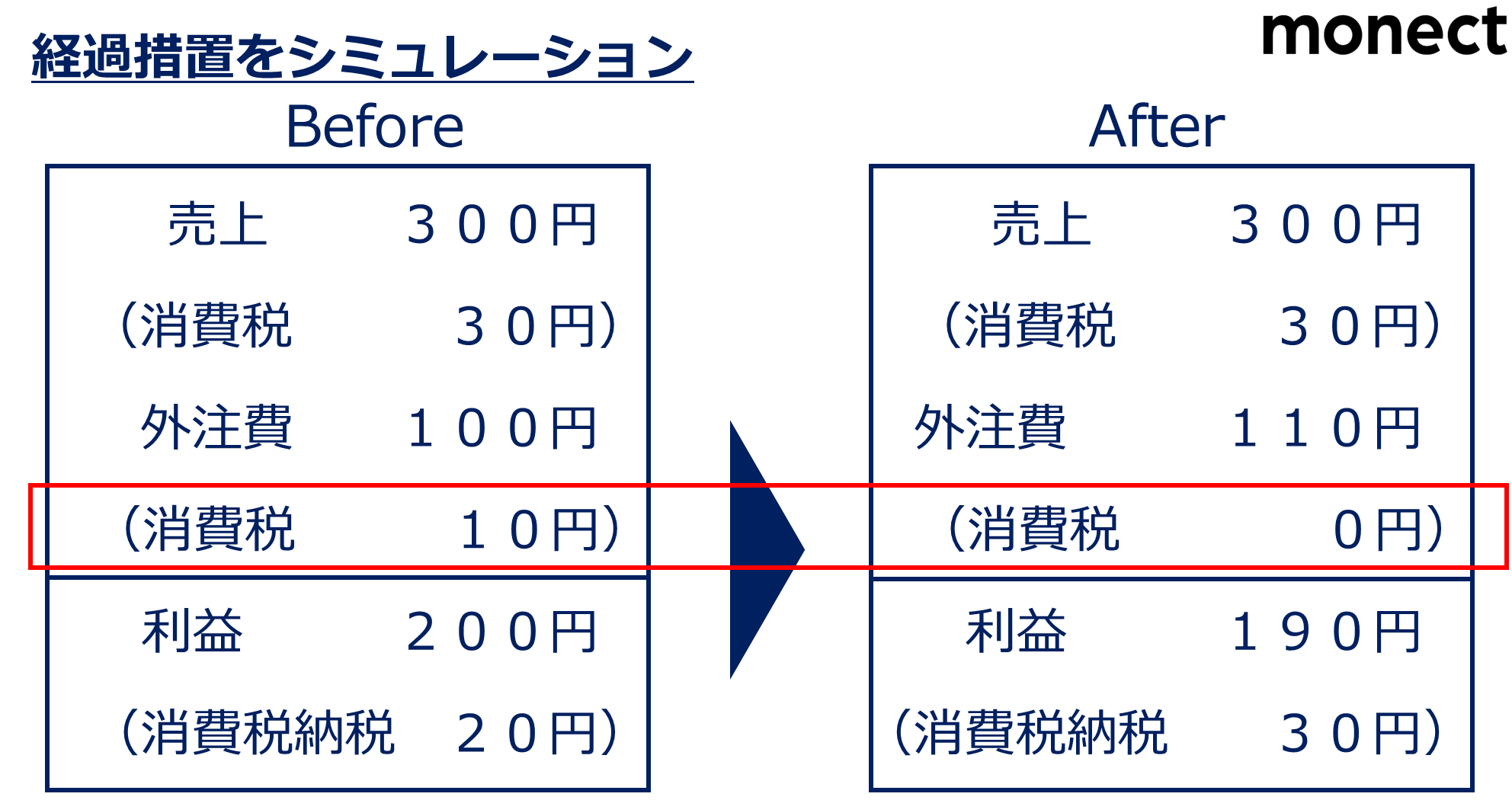

例として、売上が300円、外注費が100円しかない小さな会社(元請さん)で考えてみます。

売上は同じなのですが、外注費としてインボイス制度に申請していない免税事業者へ支払った消費税分は、元請さんの支払った消費税として認められません。

なのでまず、利益(何利益でも一緒)が下がってしまいます。

次に、支払った消費税が0円になってしまうので、預かり消費税30円をそのまま納税することになります。

・利益が下がってしまい

・納税分キャッシュも増えてしまう

という現象が起きるのです。

先程の小さな会社ではイメージがわかないと思いますので、売上3億円のリフォーム会社(工務店)さんでシミュレーションをしてみたいと思います。

(前提条件として、①売上の1/3が職人さんへの外注費、②外注先の30%が免税事業者、③免税事業者がインボイス制度に申請せずに、消費税分を請求してくる)

結論的として、

・営業利益が300万円(売上に対して1%)

・納税分のキャッシュが300万円

合計600万円のお金が会社から消えることになります。売上に対して2%ものお金です・・・

工事単価が小さなリフォームをされているリフォーム会社さんや工務店さんは、外注先・取引先の免税事業者さんの率がもっと高いと思いますので、この金額よりさらにインパクトが大きいと思います。

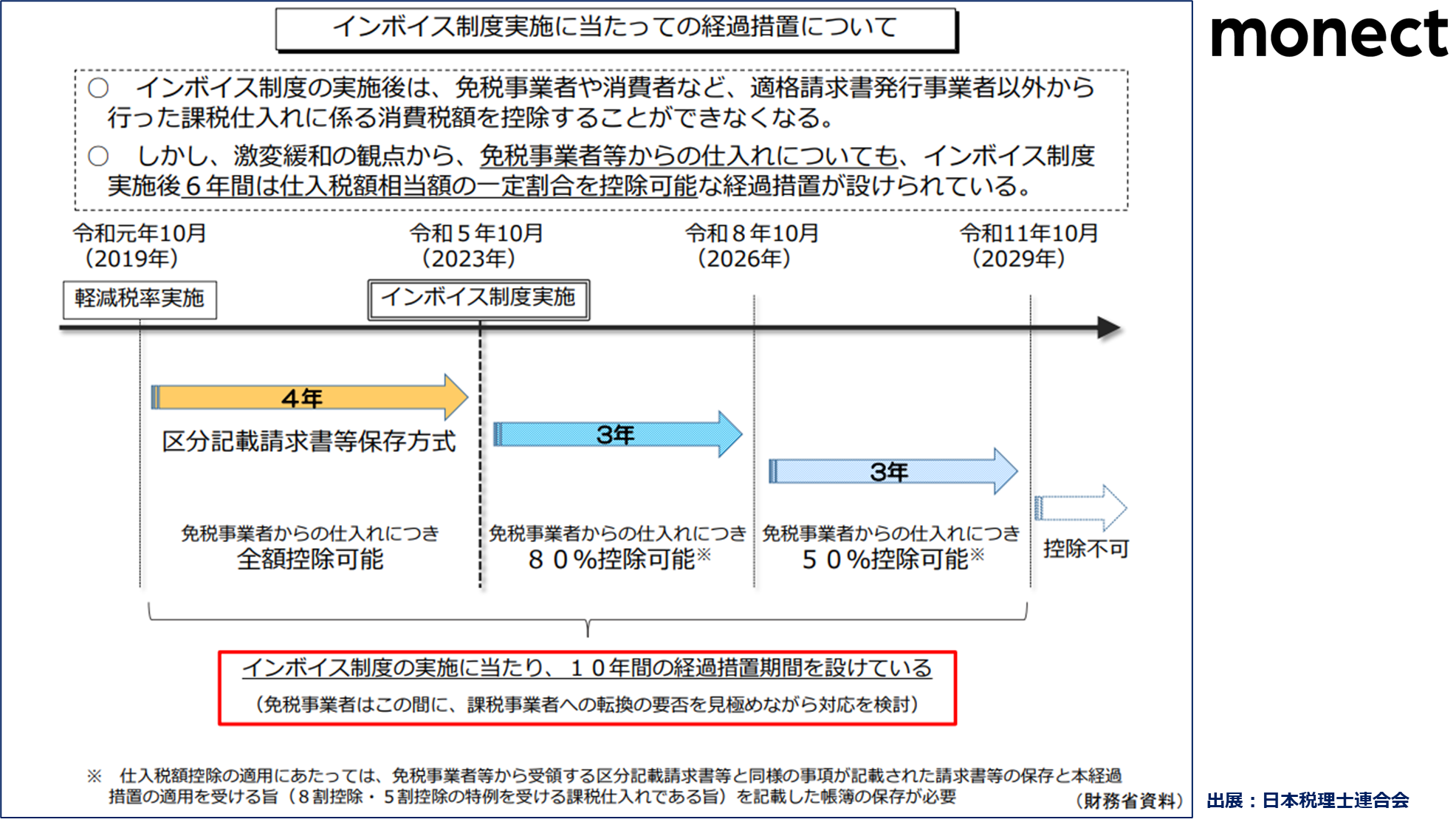

これまでご紹介してきたように、インボイス制度の影響で、建設・建築業の元請さんが損をしてしまう制度になっていますが、その損失を軽減するように国が経過措置を発表しています。

上記で損をするポイントとなっている、これまでの免税事業者さんでインボイス制度に申請していない事業者さんからの消費税(元請さんに納税をなすりつけられる消費税)の取り扱いに対しての経過的な措置になります。先ほどの数値でシミュレーションをしてみます。

ここで伝えているのは、使った消費税が差し引きできる制度(仕入税額控除)の金額に対する、経過措置になります。

ですのでの上図で赤色で括弧してる、外注費にかかる消費税の取り扱いが変化します。

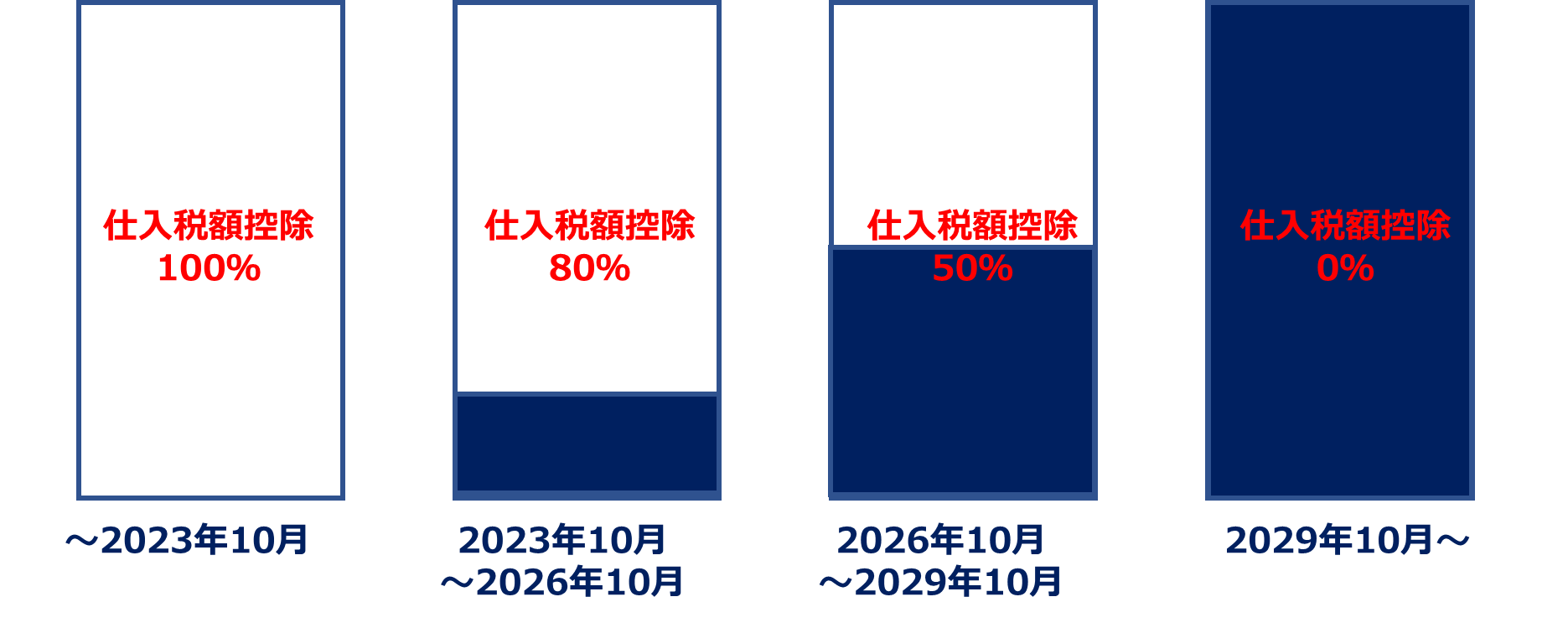

・これまでは(2023年10月まで)は、免税事業者へ支払った消費も100%仕入れ税額控除として取り扱うことができました。

・2023年10月にインボイス制度がスタートしてから、2026年10月までの3年間は、80%の仕入税額控除が受けることができるようになります。(元請さんの消費税負担は20%)

・2026年10月~2029年10月までの3年間は、50%の仕入税額控除が受けることができます。(元請さんの消費税負担は50%)

・2029年10月からは仕入税額控除の利用・活用ができなくなります。(元請さんの消費税負担が100%)

と、上図のように段階的に6年の期間は経過措置が用意されています。

しかしこの経過措置はよく考えてみると、建設・建築業の元請さんが免税事業者の消費税を負担せよ!と国がいっているようにしか解釈することができません。

そもそもこの免税事業者がインボイス制度へ申請しないケースの、消費税をどのように取り扱うか?の方針を決められることを強くお勧めします。

今回のインボイス制度が開始された後に、制度に申請しない状態の事業者が存在してもOKというのが最大の問題・課題です。

建築業・建設業の元請さんが、インボイス制度に申請していない事業者へ支払った消費税分は、消費税として認めてもらえないため、みなさんは何も対策をしていないと損をする仕組みになっているのです。いわば本来は下請さんに負担させる消費税を、元請さんになすりつけることが出来る制度ということもできます。

さてここまで図解を交えながら、建設業・建築業の元請さん向けにインボイス制度をできるだけ簡単にわかりやすく解説させていただきましたがいかがだったでしょうか?

そして、建設業界・建築業界の元請さんがインボイス制度の影響で損失が出ないように、具体的に何を準備すれば良いのかを簡単にまとめて解説させていただきます。

意外と忘れがちなのですが、まずは自社がインボイス制度の申告をして適格請求書番号の取得を行わなければいけません。

自社が申請をしていないと、消費税の取り扱い事業者になれないので、これまで消費税を納税されていた課税事業者の方はぜひ申請をされてください

2023年10月1日から言うなれば、消費税は登録制になりますので、これまで通り新たにインボイス制度へ申請する必要があります。

消費税のシステムも簡単に説明を行います。

消費税は売上が発生したタイミングで預かっておき(下図では10円)、

支払いが発生したタイミングで支払をした金額を差引(下図では3円)、

その差額を消費税として税務署に納税するのが規則です。

※現在の消費税の税率10%適用で計算

ポイントとなるのが、差引をすることが可能な消費税です。(上図の※1を参照)

このことを「仕入」の際に「税額」の「控除」を受けられるということで、「仕入税額控除」と呼びます。

インボイス制度を導入(申請済)していないと、この仕入れ税額控除を利用・活用できなくなり、そのため納税の負担が増えてしまいます。

これまでの消費税を納められていた、課税事業者さんはぜひインボイス制度に申請して適格請求書番号を取得されてください。

申請方法は電子ツールで提出する方法もありますが、紙での提出の方が楽ですのでオススメです。

申請用紙や申請用紙の提出先は下記の国税庁のリンクをご覧ください。

建設・建築の元請さんは、外注先として取引する(仕事をしてもらう)一人親方や小さな事業の免税事業者さんが、インボイス制度に申請しない場合どうするのか?

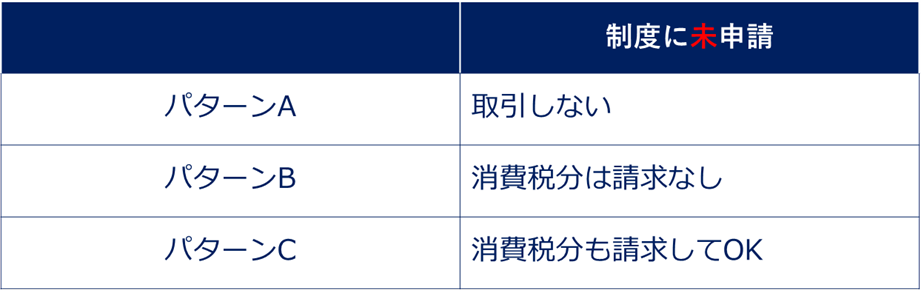

という、インボイス制度へ「未申請」の協力会社(下請)さんに対してどのような対応をするのか?という方針を決定する必要があります。

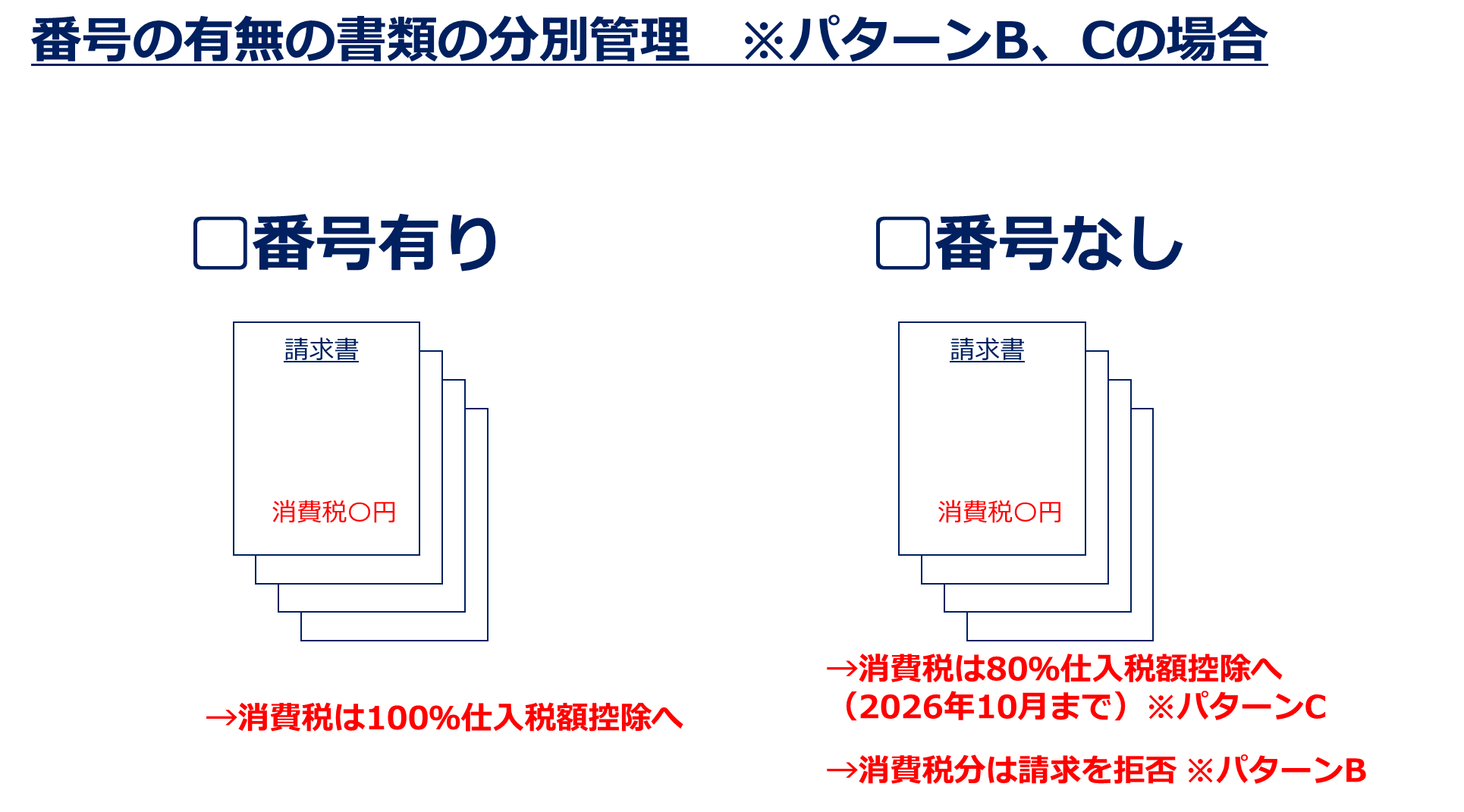

方針は大きく3つあります。以下の図をご覧ください。

まずパターンCから説明します。

デメリットとして自社の利益やキャッシュを毀損しますが、協力会社(下請)さんの利益を優先したい上に、自社の財務的にその余裕がある元請さんはこの選択をすることができます。

メリットとして、消費税の負担を元請さんがすることになるので、協力会社(下請)さんから非常にありがたがられるでしょう。

昨今の職人不足・協力会社不足の中で、協力会社(下請)さんから元請さんを見た際に、このパターンを選択すると非常に魅力的に見えるはずです。

ただ、この選択をするにはデメリットを受け入れる余裕がないといけませんが、ほとんどのる元請さんがこの余裕が少ないのが実際のところではないでしょうか。

上記の理由から、ほとんどのケースではパターンAか、パターンBを選ぶ建設会社・建築会社さんが多いかと思います。

次にパターンAです。これが元請さんとしては一番楽になります。

協力会社(下請)さんに対して、「インボイス制度に申請していないと、取引しません」としてしまえば、元請さんのインボイス制度での影響(消費税分の損失)もないですし、インボイス制度の管理もしやすいのがメリットになります。

しかしながらデメリットとして自社ファーストになるため、そこまで協力会社(下請)さんにお願いしきれないという元請さんは多いのではないでしょうか?

最後になりますが、上記の理由からパターンBの判断をするケースが建築業界では多いのではないかと想定しております。

これは協力会社(下請)さんに対して、「インボイス制度に申請していないと、消費税分は請求しないで!」とする方針です。

パターンAとパターンCの折衷案のようですが、これまで工事費100円+消費税10円の合計110円を請求できていた協力会社さんは、工事費100円しか請求できなくなることになります。

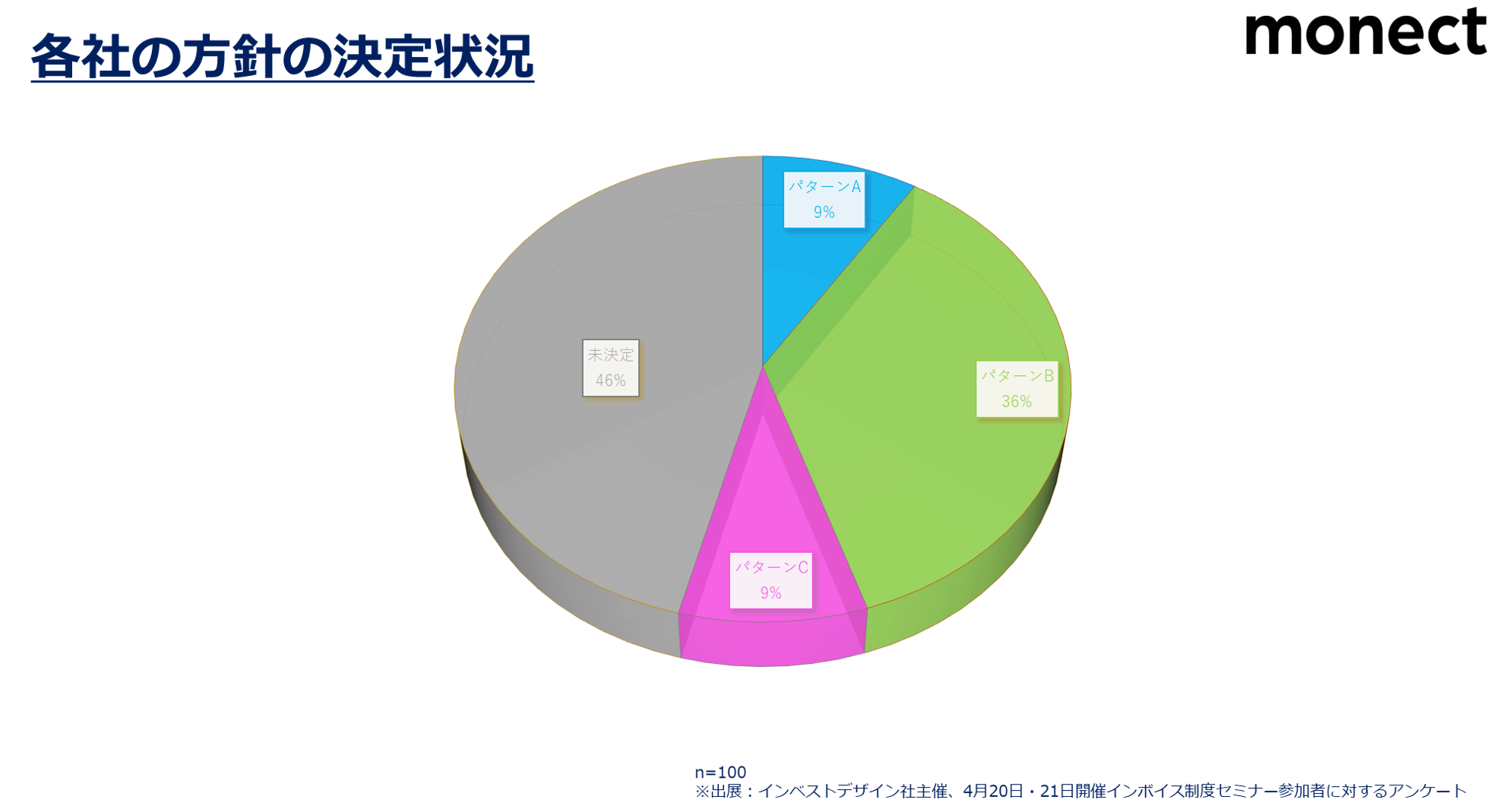

ここで気になるのが元請の他社さんがどのような決定をしているのか?と言うことかと思います。

2023年4月20日(木)、4月21日(金)に弊社が開いた、インボイス制度セミナーにご参加いただいた方にアンケートを実施していますが、アンケート回答100件のうち、方針が決まっていないという会社さんが46件くらい。つまり半分弱がまだ方針を決めることができていません。

他方で方針が決定しているうち9社くらい(全体の9%)が消費税負担は自社がするというパターンCを選ぶと回答をしていました。

また9社くらい(全体の9%)がインボイス制度に申請していない方とは取引をしないパターンAと回答をしています。

そして残りの36社(全体の36%)がパターンBを選ぶと回答をしています。

直近のアンケート結果では、上記のような結果になっています。

これまで簡単に3つのパターンをご紹介してきましたが、この方針の決定を放置していると、パターンCを選んだのと同じことになります。

制度が始まってしばらくするまで様子を見ようとか、制度が良く分からないから放置しておこうとしている方は、ぜひこの方針の決定だけはされるようにしてください。

(もちろん放置したわけではなく、しっかりと考えられたじ上でパターンCを選択されるのは良いことだと思います)

②で決定した方針を取引先である協力会社(下請)さんへ知らせる必要があります。

冒頭でご紹介しましたが、インボイス制度に登録するために申告する、申請期限が2023年3月末まででしたが、2023年9月末までに延長となりました。

そのため、協力会社さんへの告知リミットが少し伸びて、2023年8月末くらいまで(申請してから適格請求書番号を取得するまでに1カ月ほどかかるため)が告知のデッドラインかと思います。

取引先の協力会社(下請)さんへ安全大会や協力会を開催している元請さんは、次の会でご案内されることをオススメします。

また安全大会や協力会を開催されていない元請さんは、書面などに方針を含めた内容をまとめて郵送するなど、取引先の協力会社(下請)さんに自社の方針をお伝えください。

少しややこしいのですが、このインボイス制度未申請の取引先への方針の伝え方が一方的すぎると、独禁法に抵触する可能性がある、と国土交通省の発表がありました。

こちらはまた別の記事で解説させていただきます。

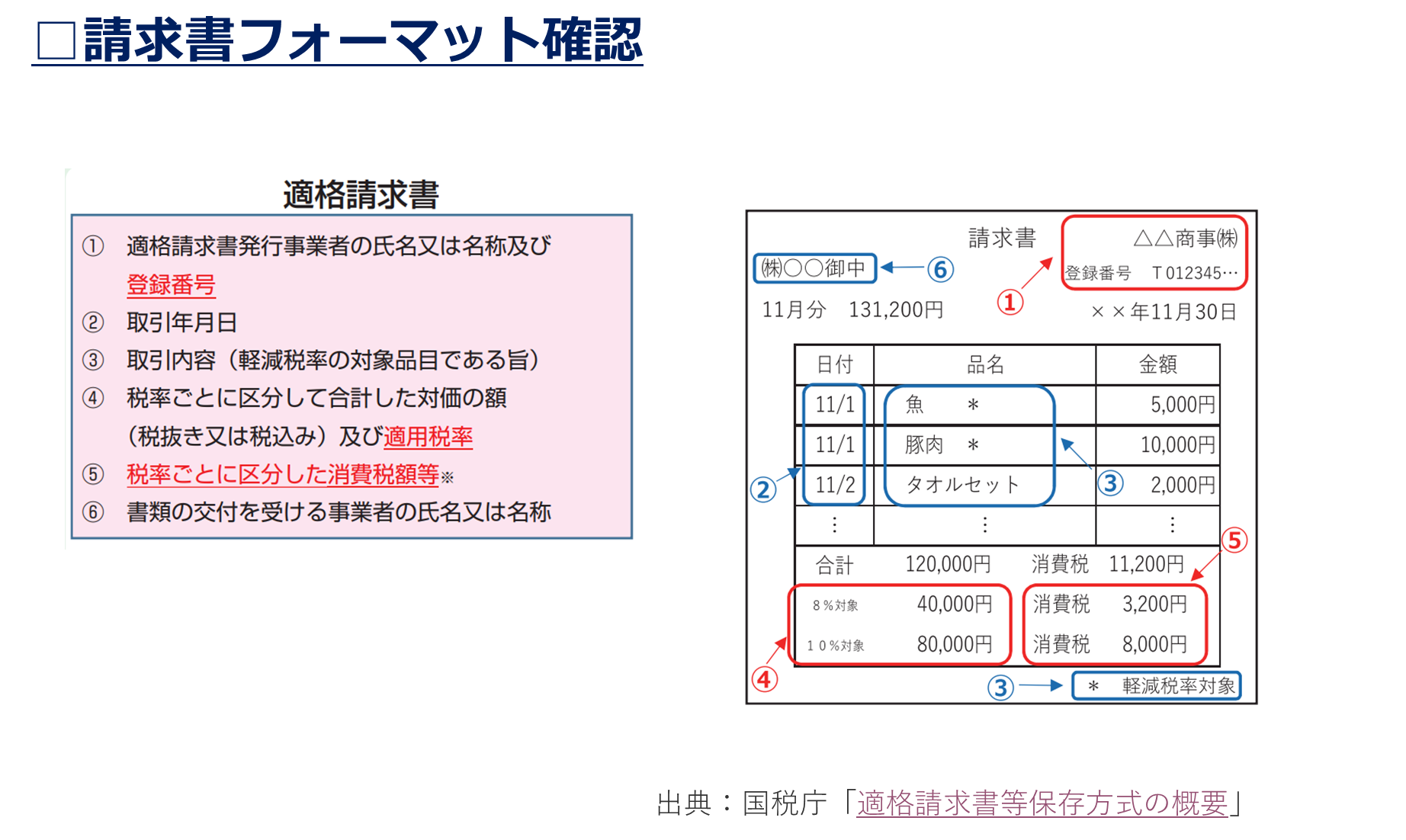

インボイス制度が始まると、元請のみなさまのとろこに届く(つまり協力会社さんから送ってもらう)請求書に適格請求書にとっての必要事項や要件の記載をしてもらうことが必要になります。正しく適切に請求書の受け取りをしていただく必要があります。

具体的には、適格請求書番号(インボイス制度に申請し登録されたら発行される、Tから始まる13桁の番号)や、工事完了日などがあげらます。

元請けの皆さまではなく、工事やお仕事などを(商品というより建築の取引)やり取りされている協力会社(下請)さんから受け取る書類に記載してもらわないといけませんので、記載内容を変更して記載してもらうように協力会や安全大会もしくは書面で依頼する必要があります。

どのような記載内容でないといけないのかは別コラムにまとめておりますので、こちらのブログもご覧ください。

【ひな型・テンプレートのダウンロードあり】建設・建築業の適格請求書の作成のポイントや注意点も解説

また別の記事で、この制度に対応するための請求書作成アプリもまとめてみました。各サービスの提供できる機能はもちろん、料金や、サポートの体制、他のサービスとの違いや、導入事例などのコンテンツもありますので、おすすめです。ぜひ参考にして下さい。

インボイス制度は請求書作成アプリで解決!制度の概要やアプリやサービス比較を解説

さらに、必須項目の取り決めをされている、国税庁の資料のリンクを記載しておきますので、詳細は下記よりご確認ください。

協力会社(下請)さんから受け取った請求書に記載されている適格請求書番号を、国税庁のサイトで、チェックをする必要があります。

この番号が合っているかどうかの確認義務は元請さん側にある、とされています。

請求書に記載されている、適格請求書番号を国税庁のサイト(以下にリンクを記載)で検索して番号の確認をします。

・番号が合っていると、法人名(個人事業主の場合は個人名)と住所が表示されています。請求書には国税庁に登録されている法人名(個人事業主の場合は個人名)と住所を記載してもらうように徹底してください。

・番号が間違っている合っていないと、このサイトで検索をしても結果が表示されません。請求書に記載されている適格請求書番号が間違っているか、番号の申請そのものがされていないかのいずれかになります。

ちなみに適格請求書番号は申告の手続きをしてから、番号が割り当てられるまで1か月くらいの期間がかかります。申請した直後ではこのサイトに番号が記載されませんので、このケースはしばらくお待ちください。

②でパターンBを選択した元請さんは下請さんから受け取る請求書を、インボイス制度に申請した事業者ごとと、そうでない事業者ごとで、2つを別けて把握し、管理・保管する必要があります。

・パターンCの選択・判断をされた企業さんは、上図のように適格請求書番号の有無で、支払う消費税分の負担金額の計算方式が変わります。番号の有り無しが混在することになります。インボイス番号の有無別に書類を分けて管理する必要があります。

・パターンBを選択・判断をした企業さんも番号の有り無しが混在することになります。こちらのケースはインボイス番号のない請求書に記載された消費税分の許可しないように確認が必要になります。

いずれのパターンでも元請さんに届く請求書の、適格請求番号の有無と、消費税分の記載をきちんと管理をする必要があるので、業務負担が増えてしまうかと思います。

ですので、このインボイス制度が開始されるタイミングで、会計・経理業務の業務効率化のために、請求書などの保存や管理が可能になるクラウドやWEB関連アプリやシステム(見積書・発注書・発注請書・納品書・検収書・請求書・領収書などをDX化・ペーパーレス化するサービス)を検討されている方も多いかと思います。ご興味のある方は弊社で執筆している別の記事も御覧ください。

インボイス制度は請求書作成アプリで解決!制度やアプリの特徴を解説

以上、インボイス制度の影響を受けて損をしないために、建設・建築の元請さんが行うべき4つのことを解説させていただきました。

さらに詳しい解説をご希望される方や、リアルタイムで説明をして欲しいという方向けに、無料の30分のショートWEBセミナーを開催しております。

オンラインで開いているため、1社から何名様でも応募いただけます。どうぞお気軽にお申込ください。

最後までこのコラムをお読みいただきましてありがとうございました。